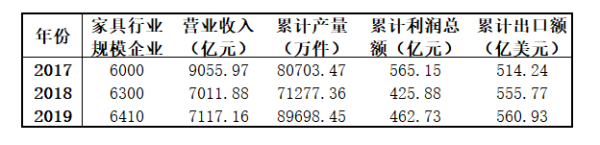

3月11日,中国家具协会发布2019年全年中国家具行业总体运行状况数据。其中,2019全年中国家具规模以上企业营收7117.16亿元,同比增长1.48%;累计利润总额462.73亿元,同比增长10.81%。家具行业规模以上企业6410家,累计产量89698.45万件,同比下降1.36%。

进出口方面,2019年家具行业累计出口560.93亿美元,同比增长0.96%;累计进口27.6亿美元,同比下降16.10%。

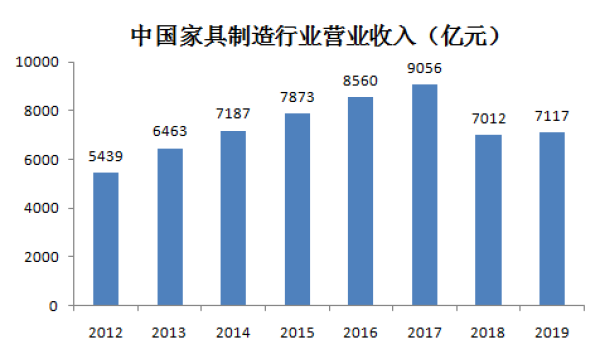

营收连续两年降低

对比历史数据可以发现,中国家具制造业整体收入在2012至2017年间稳步较快增长,而从2018年起,出现断层,2019年增长缓慢。显然,受外界经济、贸易局势及上游行业环境等多方影响,中国家具行业自2018年已从快速增长阶段转而进入了缓慢增长阶段。

营收减速加剧了家具行业的竞争形势,新一轮行业洗牌仍在继续。

值得注意的是,规模以上企业数量增加的同时亏损企业数量也在持续上升。数据显示,截止2018年底,亏损企业数由2017年的608家上升至788家,亏损面为12.5%。亏损总额也比2017同期增加了10.3亿元至32.8亿,累计增长明显,达到40.8%。

亏损面上升的一部分原因是作为家具产业重要的上游行业,房地产行业在2019年发展趋势放缓。据人民法院公告网公布信息显示,2019年全国有超过500家房地产企业被法院发布破产公告。

不过,家居消费端仍然保持稳定增长。数据显示,2019年1-12月,全国家具类零售额为1970亿元,与上年同期相比增长5.1%。

因此,分析人士认为,“尽管今年受外部环境不稳定等因素的影响,产销双双下滑,但随着我国政策的出台,我国家具行业的发展环境将逐渐趋于稳定”。

超7成上市企业利润增长,定制分级明显

与家具行业整体营收低迷的趋势形成对比的是,截至目前上市企业公布的2019业绩快报,20余家上市家居企业中7成实现净利润同比增长。

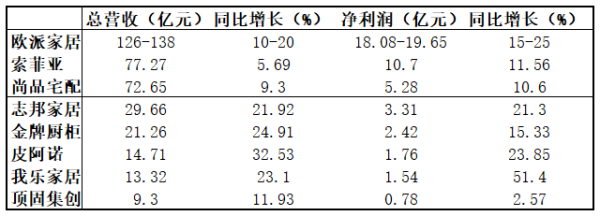

其中,定制家居行业在2019年表现平稳。在已公布业绩(业绩预测)的八家上市企业中,平均营收增速达到18.05%,净利润增速达19.58%,营收增速与上年基本持平,净利润增速扩大。

尽管从营收规模来看,定制企业的梯队结构没有发生明显变化,但从营收及净利润的增长情况来看,第一梯队增速普遍放缓,而第二梯队正在加速追赶。

索菲亚、尚品宅配营收同比增长降至个位数,志邦、金牌、皮阿诺与我乐家居2019年营收增速均超过20%。我乐家居2019年净利润增速更是达到51.4%,尽管利润净额不大(1.54亿元),但在8家企业中实现了最快的利润增速。

分析我乐家居在过去一年的经营,净利润的增长主要得益于其智能化生产带来效率提升和产品升级拉动毛利率的显著提升。另外,企业通过加强与地产商的合作,其大宗业务销售渠道得到进一步扩展。

线上转型窗口期,尾部企业将掉队

2019年业绩已成定局,面向未来,家具行业在2020年除了要面对“黑天鹅”带来的影响,还要努力扭转整体消沉局面,面临的挑战不小。不过,危与机往往存在相互转化,疫情叠加行业洗牌期,推动家具企业的线上转型及数字化渠道变革。

3月10日,全球知名家具企业宜家正式入驻天猫旗舰店。在经历了自2018年增速放缓后,宜家中国终于下决心加速其线上电商渠道的布局,于2018年底上线覆盖全国35个城市的官方网上商城,并于今年3月首次入驻第三方电商平台。平台数据显示,仅上线当天,宜家就收获了50万店铺粉丝,渠道转型后的宜家有望收获新一轮增长。

与之相比,很多国内家具品牌同样早已开始渠道及数字化上的布局。加上年初疫情的影响,国内家居企业在线上转型需求更加迫切,转型实践也更加多样化。

仅疫情爆发以来的一个多月,家居企业累计完成线上直播超过万场,形式上创新明显,包括企业老板亲自上阵直播、线上优惠券锁定低价、线上营销与慈善挂钩等等。同时,借助社交媒体在线上完成社群裂变、提升流量并精准推送,不少传统家具企业在互联网的获客营销渠道上实现了迅速打通。

不过,在一轮轮直播狂欢及亮眼成绩单中,几乎仅能看到行业头部的名字。行业中的中小企业虽有转型意愿,但在渠道资源、客户积累、专业人员、经销商组织能力等等方面缺乏优势,与头部企业竞争更显吃力。因此对于中小家具企业来说,线上转型可能需要较长时间的积累,是未来趋势但难以成为短期的“救命稻草”。

慕思总裁姚吉庆在一次采访中表示,“现阶段是头部企业拉开与竞争对手差距的关键时期”,2020年慕思继续扩大线下门店扩张的同时,会将直播等线上营销形式发展为企业常态。由此可见,行业洗牌时期已逐步成为头部家居企业巩固竞争地位的窗口期。

除了产品研发、生产及销售等环节外,更多家居企业开始进行更深一层的企业管理模式探索,如曲美对于云办公模式的调研探索。从单纯追求市场份额及扩大营销收入,头部企业管理者逐步将视角转向企业内部,以求获得长期、全面的竞争优势。